Il Venture Capital in Italia supera i 2mld. Ma oltre l'80% va a Lombardia e Piemonte, il resto briciole

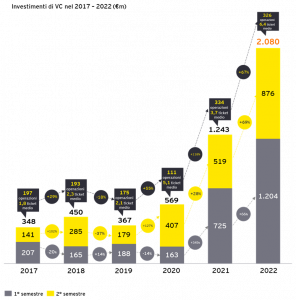

Gli investimenti in Venture Capital in Italia nel 2022 hanno raggiunto e superato il traguardo dei due miliardi di euro. Con una raccolta di € 2.080 milioni, le startup e scaleup italiane segnano un +67,3% rispetto ai € 1.243 milioni del 2021, in controtendenza rispetto a ecosistemi più maturi in Europa, quali Regno Unito e Germania, dove i volumi investiti sono rimasti sostanzialmente stabili. É quanto emerge dall’EY Venture Capital Barometer, studio annuale di EY che analizza l’andamento degli investimenti di venture capital nelle startup e scaleup italiane.

A livello geografico la Lombardia si conferma il terreno più fertile e promettente per le startup italiane, sia per numero di operazioni (166) che per capitali raccolti dalle proprie imprese, più del 50 per cento della raccolta per un totale di 1 miliardo 294 milioni. Segue il Piemonte con 38 operazioni e 427 milioni di raccolta fondi. molto staccate tutte le altre regioni: Toscana 16 operazioni e 100 milioni di euro; Lazio 32 operazioni e 72 milioni raccolti, Veneto 13 operazioni e 53 milioni di euro, Campania 7 operazioni e 35 milioni di euro, Liguria, 8 operazioni e 22 milioni, Emilia Romagna con 11 operazioni per un valore complessivo di 20 milioni, Friuli Venezia Giulia con 6 round e 17 milioni raccolti. Solo 4 milioni raccolti in Trentino Alto Adige in 6 round.

I settori trainanti sono il Fintech con 712 milioni, l’energia con 346 milioni, salute e scienza con 284 milioni, proptech 172 milioni e Foodtech 119. Fondamentale il ruolo degli investitori internazionali che risultano presenti in almeno la metà delle operazioni.

La seconda metà del 2022 ha regalato grandi soddisfazioni all’ecosistema venture capital italiano. Satispay ha raccolto 320 milioni di euro, Newcleo la startup che ricerca una tecnologia nucleare pulita e sicura 300 milioni, Casavo 100 milioni e Medical Microinstruments 72 milioni. Nel primo semestre Scalapay aveva concluso un round da 441 milioni di euro. Ma è interessante notare soprattutto come il 2022 sia stato caratterizzato dalle grandi operazioni. Le prime quattro sono tutte oltre i 100 milioni e da sole valgono la metà dell’intero capitale raccolto nei dodici mesi.

Oltre però ai deal già citati, il 2022 resta l’anno dei grandi round. Echeggiano infatti i 53 milioni raccolti da Moneyfarm, ed ancora i 50 milioni di Dovevivo, senza tralasciare i 48 milioni raccolti da InnovHeart e i 40 da Bending Spoons.

In testa quindi le startup attive nell’ambito del Fintech e della salute, sia intesa come benessere del corpo – con MMI che si occupa di sviluppare microstrumenti per la chirurgia di precisione, Innovheart e Kither Biotech che ricercano soluzioni per patologie cardiovascolari e respiratorie – che come benessere della mente, con i 17 milioni raccolti da Unobravo.

Ciò che quindi risulta evidente dai risultati di questo 2022 è la presenza prevalente di accordi di grandi dimensioni, con circa 1.4 miliardi di round sopra i 20 milioni, più del doppio rispetto al 2021. Se il divario con mercati europei più maturi rimane al momento incolmabile – in Gran Bretagna sono stati raccolti 24,7 miliardi, in Francia quasi 13, in Germania più di 10 e in Spagna quasi 3 miliardi – è incoraggiante il dato di controtendenza sottolineato da una crescita della raccolta di investimenti sestuplicata dal 2017 al 2022. Inoltre, spiega la ricerca EY, in Italia gli investimenti si stanno muovendo verso fasi di crescita più mature, rispetto al 2021 in cui larga parte dei capitali erano ancora rivolti a startup in fase di partenza. Nel corso del 2022 oltre la metà delle operazioni ha coinvolto gli investitori per lo sviluppo di prodotti, il loro lancio sul mercato e per il consolidamento e l’espansione delle startup.